こんにちは。

あなぶきハウジングサービスの関です。

前回のブログでは相続とはどのようなことか、相続人とは誰があてはまるのかなど

相続の基礎知識についてご紹介させていただきました。

前回のブログをまだ読まれてない方はぜひ一度ご覧ください!

今回は、相続税の計算の流れを実際に計算しながらご紹介していきたいと思います。

相続税がかかる場合

相続や遺贈によって取得した財産が基礎控除額を超える場合に、その超える部分(課税遺産総額)に対して

相続税が課税されます。(※相続時精算課税制度で贈与された財産の価格も含みます。)

もし正味の遺産額が基礎控除額より少ない場合は、相続税はかからず相続税の申告も不要です。

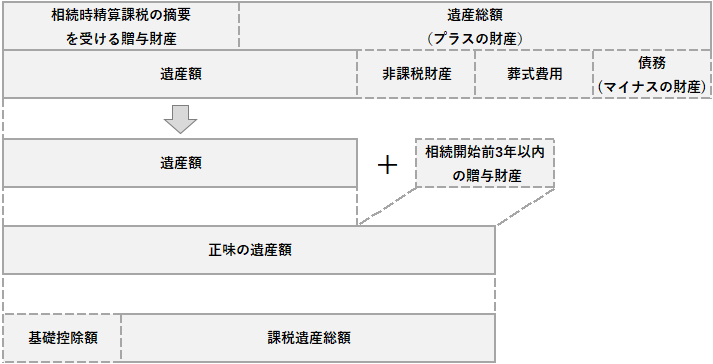

課税遺産総額の計算

相続税の対象となる課税遺産総額を求めるためには、まず全ての遺産総額を調べて総額を明らかにすることが必要です。

① 取得したプラスの財産の価格(遺産総額)と、相続時精算課税の適用を受ける財産の価格を合計します。

② ①の金額からマイナスの財産、葬式費用、非課税財産を差し引き、遺産額を算出します。

非課税財産とは・・・

・祭祀財産(墓所、仏具、祭具など)

・国や地方公共団体、特定の公益法人に寄付した財産

・生命保険金のうち次の額まで 500万円×法定相続人の数

・死亡退職金のうち次の額まで 500万円×法定相続人の数

③ 遺産額に相続開始前3年以内の贈与金額を加えて正味の遺産額を算出します。

④ ③の金額から基礎控除額を差し引き、課税遺産総額を算出します。

3000万円 + 600万円 × 法定相続人の数 = 基礎控除額

法定相続人の数は、相続放棄をした人がいてもその放棄が無かったものとした場合の相続人の数となります。

相続税の計算

では実際に、相続税はどのように計算していくのかを計算例とともに解説して参ります。

下記の条件で法定相続分どおり相続があったとして、相続税がいくらになるか計算してみます。

相続人 :妻と子A・子B

正味の遺産額:1億円

課税遺産総額:1億円 - ( 3000万円 + 600万円 × 3人 )

=5200万円

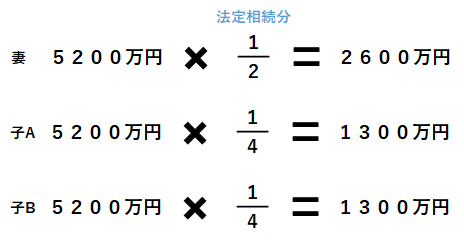

各相続人別に取得金額を按分

課税遺産総額を、各法定相続人が法定相続分に従って取得したものとして各法定相続人の取得金額を計算します。

妻と子2人なので法定相続分は妻1/2、子1/4ずつとなります。

以下の計算式をもとに法定相続分ずつ課税遺産総額を按分します。

課税遺産総額 × 法定相続分 = 法定相続分に応ずる各法定相続人の取得金額(千円未満切り捨て)

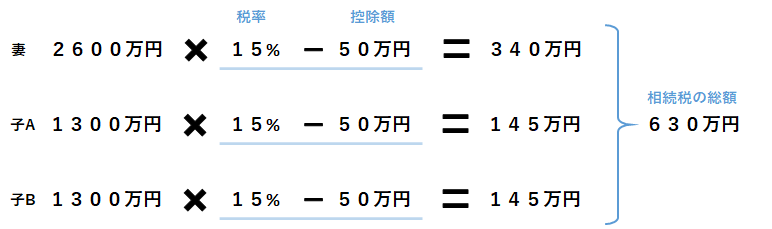

相続税の総額を算出

先ほど求めた取得金額に税率を乗じて相続税を求め、

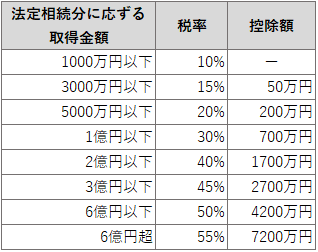

法定相続人ごとの税額を合算したものが相続税の総額になります。相続税の税率は以下のとおりです。

法定相続分に応ずる各法定相続人の取得金額 × 税率 - 控除額 = 算出税額

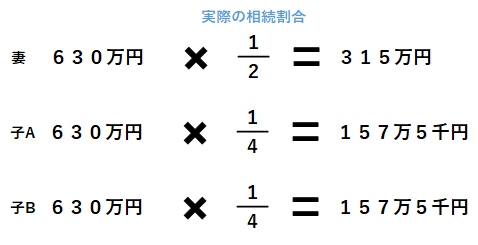

相続割合に応じて税額を分ける

相続税の総額を各相続人・受遺者及び相続時精算課税を適用した人が実際に取得した正味の遺産額の割合に応じて按分します。

相続税の総額 × 各人の課税価格 ÷ 課税価格の合計額 = 各相続人等の税額

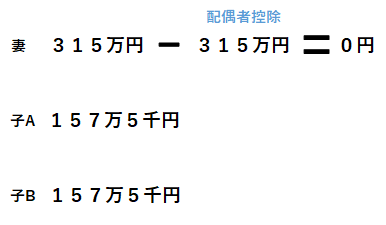

税額控除の額を差し引く

各人の相続税額が計算できましたが、これで確定ではありません。

按分した税額から配偶者控除や未成年者控除など各種の税額控除を差し引いた額が実際に納付する相続税になります。

(今回の事例では配偶者控除のみ適用があったとして計算しています)

今回の事例だと実際に支払う相続税額は、

妻が0円、子Aと子Bが157万5千円ずつという結果になりました。

税額から控除・加算されるもの

相続税には配偶者や未成年者、障害者が相続したときに税額が控除される場合があります。

一方で、兄弟姉妹や他人が相続したときに相続税が加算される場合もあります。

税額控除には次のようなものがあります。

配偶者控除

亡くなった人の配偶者が相続や遺贈により実際に取得した正味の遺産額が

次の金額のどちらか多い金額までであれば、配偶者には相続税がかかりません。

・1億6000万円

・正味の遺産額の法定相続分に相当する金額

※正味の遺産額のうち仮装又は隠蔽されていた部分は制度の対象とはなりません。

この制度を適用させるためには相続税の申告が必要になります。

先ほどの計算例のように税額が0になる場合でも、申告しなければならないため注意が必要です。

贈与税額控除

相続開始前3年以内に贈与された財産や相続時精算課税の適用を受ける財産は相続税の対象となりますが、

贈与時に贈与税を納めていた場合、納めた分の贈与税額を相続税から差し引くことができます。

これは相続税と贈与税の二重課税を防ぐためのものです。

亡くなった人から相続開始前3年以内に贈与を受け贈与税を納めた人や、

相続時精算課税制度を適用して贈与税を納めた人が対象となります。

未成年者控除

相続人が18歳未満の子どもの場合、相続税額から次の金額を差し引くことができます。

(18歳 - 相続開始時の年齢 )× 10万円 = 未成年者控除額

年数の計算にあたり、1年未満の期間があるときは切り上げて1年として計算します。

控除額が未成年者本人の相続税額より大きく引ききれない場合は、

引ききれない金額を未成年者の扶養義務者(父母、祖父母、兄弟姉妹など)の相続税額から差し引きます。

障害者控除

相続人が85歳未満で心身に障害のある人の場合、相続税額から次の金額を差し引くことができます。

一般障害者の場合:(85歳 - 相続開始時の年齢) × 10万円 = 障害者控除額

特別障害者の場合:(85歳 - 相続開始時の年齢) × 20万円 = 障害者控除額

年数の計算にあたり、1年未満の期間があるときは切り上げて1年として計算します。

控除額が障害者本人の相続税額より大きく引ききれない場合は、

引ききれない金額を障害者の扶養義務者の相続税額から差し引きます。

相次相続控除

10年以内に相続税を納税する相続が2回以上あった場合、一定の金額を差し引くことができます。

控除額は1次相続から2次相続までの経過年数によって変わります。

国税庁より「No.4168 相次相続控除」

相続税の2割加算

相続人が亡くなった人の配偶者、子、親以外である場合に相続税額の2割に相当する金額が加算されます。

既に実子が亡くなっており、被相続人の孫が相続をした(代襲相続)場合は2割加算が不要となります。

まとめ

相続税の計算方法や税額控除などについて解説して参りました。

相続税を計算するためには正味の遺産額がいくらなのかを正確に知ることが重要なポイントとなります。

正味の遺産額が「3000万円 + 600万円 × 法定相続人の数」で求められる基礎控除額よりも

大きい場合に相続税の申告と納税が必要となります。

相続税がかかる場合でも、税額控除をうまく活用することで負担を軽くすることもできます。

基礎控除額を知っておくことで、相続税の申告が必要なのか大まかに把握することができるので確認しておくとよいでしょう。

申告や納税のことで分からないことがあれば相続税について詳しい税理士に相談されることをオススメします。

関優佳

関 優佳(せき ゆうか)

香川県出身。2018年に新入社員として入社し経理課に配属となりました。

入社後2年間は高松本社にて従事しておりましたがその後異動になり、現在は東京で勤務しています。

東日本をメインに、社員の方々を会計面からサポートしております。

会計や税金等について情報を発信して皆様のお役に立てればと思います。

趣味はYouTube鑑賞

ハマっているYouTuberの動画を見ながら食事を作るのが日課です。

保有資格:管理業務主任者、日商簿記検定2級

最新記事 by 関優佳 (すべて見る)

- 建物や土地はどのように評価する?相続・贈与時における不動産の評価方法について解説 - 2025年6月26日

- マイホームを買ったとき・買ったあとにかかる税金まとめ - 2022年7月16日

- 新築やリフォームで貰える補助金はいくら?『こどもみらい住宅支援事業』について - 2022年6月16日