こんにちは、あなぶきハウジングサービスの岡田です。

本日は、前回に引き続き固定資産税についてお話していきます。マンションを所有の方であれば、固定資産税を毎年納めているかと思います。

毎年税額の通知が届いて、確認をせずに支払ってはいませんか?

4月に皆様の手元へ納税通知書が届いたときに「なるほど」と思っていただけるよう、固定資産税の額がどのように決定しているのかを説明していきます。

少し長くなりますので今回のブログでは固定資産税等の一般的な仕組みをお話しして、マンションに関連する部分は改めて記事にしたいと思います。

※2018年12月26日に公開した記事を加筆・修正し、2019年12月15日に再度公開しています。

<マンションの固定資産税と都市計画税>

まず固定資産税については前回のブログでお話しした通り、日本国内の土地や家屋などの所有者に課せられる地方税です。

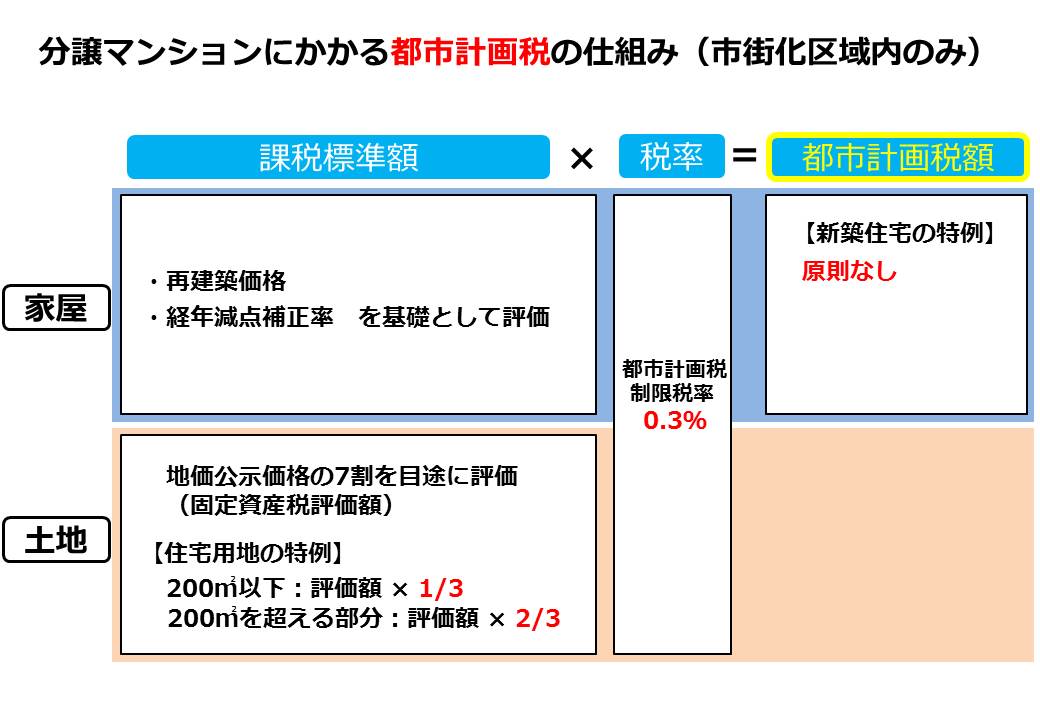

また固定資産税に関連して、都市計画税という税金があります。

都市計画税は、都市計画法による市街化区域内に所在する、土地や建物に課せられる地方税です。名前の通り、計画的な都市づくりを推進している市区町村が対象です。

対象地域かどうかは地方公共団体のHPや、電話問い合わせで調べることができます。所有するマンションが対象かどうか確認してみましょう。

固定資産税と都市計画税は合わせて納税通知が届いて同時に納税を行います。そのため2つを合わせて固都税と言ったり、固定資産税等としてまとめて扱われることもあります。

それぞれの金額の内訳には共通する部分も多いので、詳しく説明していきます。

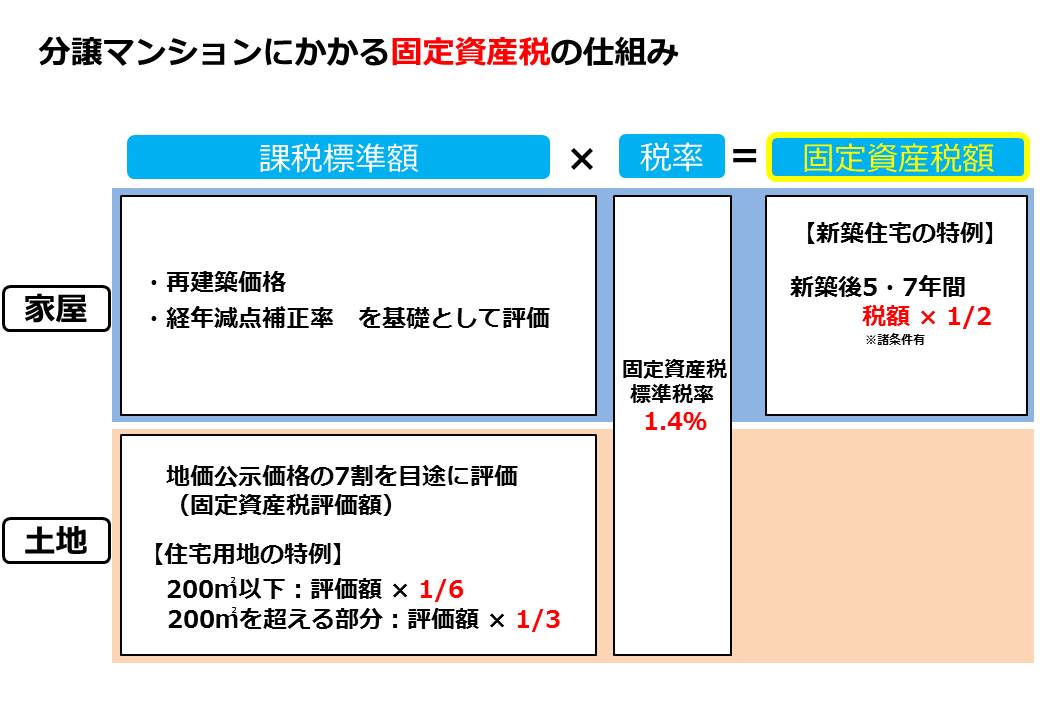

固定資産税、都市計画税ともに税額は課税標準額 × 税率 で算出することができるんです!!

。。。。すみませんでした。いきなり課税標準額や税率と言われても、ピンときませんね。これから本当に解説していきます。

<固定資産税課税標準額>

まずは課税標準額について説明します。

課税標準額とは、課税の対象となる土地や家屋の適正な時価を評価した額から算出される金額です。

家屋の課税標準額

家屋は再建築価格と経年による減価(経年減点補正率)に応じて評価額を算定し、家屋の課税標準額とします。

再建築価格…対象家屋を評価時点でその場所にもう一度新築する場合に必要とされる建築費

経年減点補正率…建築後の年数の経過によって通常生ずる減価等を補正する割合

建物の構造や種類によって率が異なる

土地の課税標準額

土地の課税標準額は、国土交通省が標準地の正常な価格として毎年公示する、地価公示価格をもとに算定します。

おおむね地価公示価格の7割を目安に、土地の価格を評価します。

(地価公示価格 × 70% ≒ 固定資産税評価額)

こちらのサイトでは全国の固定資産税路線価を調べることができます。

(全国地価マップ 一般財団法人資産評価システム研究センター)

また土地に関しては、以下の通り住宅用地の特例が適用され、計算後の額が土地の課税標準額となります。

<税率>

税率については固定資産税と都市計画税、それぞれ異なる税率が規定されています。

固定資産税の税率

固定資産税の標準税率は、地方税法で1.4%と規定されています。

あくまで基準となる値なので、地方公共団体は条例により自由に税率を定めています。

H27年時点、全国で実際に設定されている税率は1.4%~1.75%ですが、ほとんどの地方公共団体で1.4%を固定資産税の税率と規定しています。

都市計画税の税率

都市計画税の税率は、地方税法で0.3%を上限とすることが規定されています。

0.3%を超えなければ、こちらも地方公共団体により税率を定めることができます。

その多くは0.2%~0.3%を都市計画税の税率と規定しています。

<新築住宅の特例>

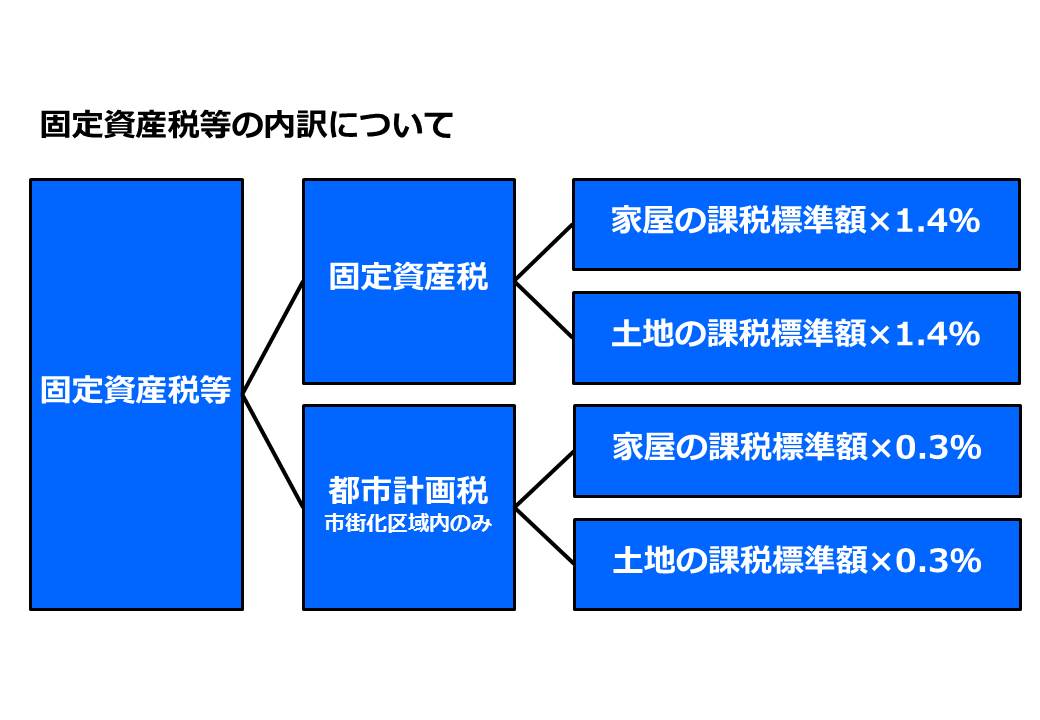

さて、ここまで固定資産税・都市計画税の課税標準額と税率についてご説明しました。

冒頭で固定資産税と都市計画税の税額は【課税標準額×税率】と書きましたが、なんとなくその仕組みが分かってきましたか?

一旦内容をまとめますと、

このような内訳になっているんですね。

最後に、家屋の固定資産税に係る特例をご説明します。

新築の住宅に関する特例によって、3年間・5年間にわたり、家屋にかかる固定資産税が1/2になります。

3階建以上の耐火構造住宅…新築後5年間

上記以外の一般住宅 …新築後3年間

多くのマンションは3階建以上でしょうから、新築後5年間が適用されます。

この特例を受けるための条件として、床面積が1戸当たり50㎡以上280㎡以下で、2020年3月31日までに新築された住宅であることが必要です。

特例が適用されると上記の期間、家屋の120㎡までの部分にかかる固定資産税が1/2に減額されます。

都市計画税にはこの特例は適用されませんのでご注意ください。

また長期優良住宅の場合は上記よりも適用の期間が延長され、

3階建以上の耐火構造住宅…新築後7年間

上記以外の一般住宅 …新築後5年間

にわたって家屋にかかる固定資産税が1/2になります。

長期優良住宅の特例を受けるためには、新築した年の翌年(1月1日新築の場合は建築した年)の1月31日までに長期優良住宅認定通知書を添付して、地方公共団体へ申告をする必要があります。

つまり新築のマンションや築5年以内の中古マンションを購入される際には、新築後5年までは家屋にかかる固定資産税が1/2になっているので、6年目で急に固定資産税が高くなる可能性があります。

「毎年同じような金額だと思っていたらビックリ!」なんてことがないように、数年にわたって見通しを立てておきましょう。

<マンションにかかる固都税の内訳>

今日の記事の内容を図表にまとめました。

①市街化区域内に所在する土地・家屋には、固定資産税以外に都市計画税がかかる。

②固定資産税・都市計画税は【課税標準額 × 税率】で算出される。

③課税標準額は土地・家屋それぞれ算出され、税率は固定資産税と都市計画税で異なる。

本日は固定資産税等の内訳を、固定資産税と都市計画税に分け、さらに土地と家屋に分けてどのように算定されているかご説明しました。

次回の記事では、マンションにかかる固定資産税を実際に計算して、これから中古マンションを購入する方や、マンションを所有している方に参考にしてもらいたいと思っています。

今回も最後までご覧いただきありがとうございました。

あなぶきハウジンググループ公式

あなぶきハウジンググループは、これからの時代を創造するため

グループ全体で企業価値の向上を行っています。

最新記事 by あなぶきハウジンググループ公式 (すべて見る)

- マンションでできるおしゃれなベランダとは?事前に知っておきたい3選 - 2025年7月12日

- マンションの壁に絵画を掛けたい!壁への穴あけはNG? - 2025年7月9日

- エアコンから水漏れ!!自分で出来る対処法 - 2025年6月30日