こんにちは!

あなぶきハウジングサービスの関です。

今回は他人から財産を贈与されたときに課される税金「贈与税」についてご紹介します。

贈与税の基本的なことから住宅取得時などに受けられる特例制度について2回に分けて

ご紹介していきたいと思います。

マイホームの購入やリフォームの際に両親や祖父母から資金の援助をお考えの方は、

節税できる可能性もあるので、ぜひご覧ください。

贈与税の基本

現金や不動産、家財などの財産をタダでもらうことを贈与といい、個人から贈与を受けた場合に課される税を「贈与税」といいます。

財産をもらった人=「受贈者」が1月1日から12月31日の1年間にもらった財産の合計額が一定額以上になると贈与税を納める必要があります。

贈与税の対象

無償で受け取ったものでなくても、中には贈与とみなされ贈与税がかかる場合があります。

知らず知らずのうちに贈与となっている場合があるので注意が必要です。

・保険料を負担していない人が満期や解約等により受け取った保険金

→保険料を負担した人からの贈与となる

・2000万円相当の土地を500万円で購入した場合

→本来よりもかなり低い金額で売買されると差額の1500万円の贈与とみなされる

・相続開始時に受けた贈与

→相続開始の年に贈与を受けたときは贈与税でなく、相続税の対象となる

・法人からの贈与で受け取った財産

→贈与税は個人から贈与された時にかかるので、法人からの贈与は所得税の対象となる

贈与税の課税方法

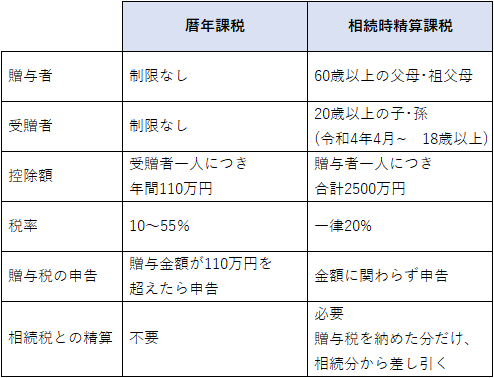

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2種類があります。

一定の条件を満たす場合に相続時精算課税を選択することができます。

受贈者は、財産をあげた人=「贈与者」ごとにそれぞれ課税方法を選択することができます。

暦年課税

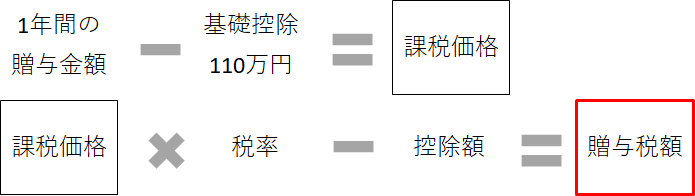

暦年課税は1年間(1/1~12/31)にもらった贈与金額から110万円の基礎控除を差し引いた

控除後の額に対してかかります。贈与金額が110万円以下だと贈与税はかかりません。

現金以外の財産は土地なら「路線価方式」や「倍率方式」、家屋なら固定資産税評価額をもとに贈与金額に換算します。

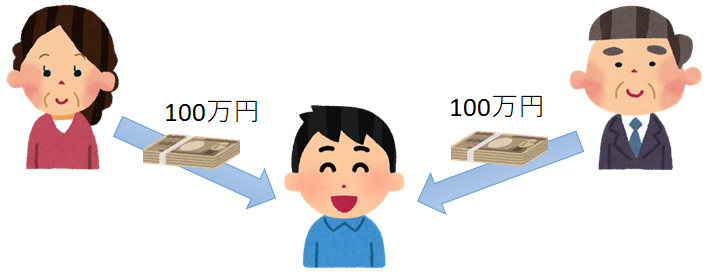

では1年のうちに父親から100万円、母親から100万円をもらったとすると贈与税はかかるのでしょうか…?

この場合、もらった額の合計が110万円を超えているので、贈与税がかかります。

複数の人から贈与を受けるときは、合計した贈与金額から110万円を差し引きます。

贈与した人ごとに110万円を差し引けるわけではありません。

ですので、上の図だと受け取った200万円から110万円を差し引いた90万円に対して贈与税が課されます。

贈与税の額は下記の式によって算出します。

贈与税額は「一般税率」と「特例税率」のどちらかの税率を適用することになります。

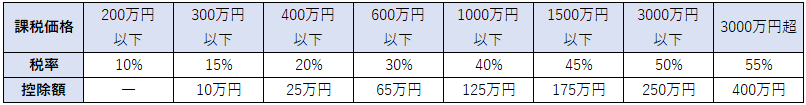

一般税率【一般贈与財産】

特例贈与財産以外の贈与の税額算出に適用されます。

≪一般贈与財産が1000万円の場合≫

1000万円 - 110万円 = 890万円

(基礎控除) (課税価格)

890万円 × 40% - 125万円 = 231万円

(課税価格) (税率) (控除額) (贈与税額)

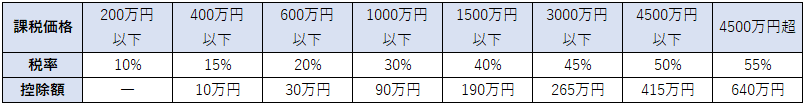

特例税率【特例贈与財産】

父母や祖父母などの直系尊属から、贈与を受けた年の1月1日時点で20歳以上の子や孫への贈与の税額算出に適用されます。

≪特例贈与財産が1000万円の場合≫

1000万円 - 110万円 = 890万円

(基礎控除) (課税価格)

890万円 × 30% - 90万円 = 177万円

(課税価格) (税率) (控除額) (贈与税額)

一般贈与財産と特例贈与財産の両方の贈与がある場合は、

贈与金額の合計額を一般税率で計算し、一般贈与財産の割合分の税額を算出 ・・・①

贈与金額の合計額を特例税率で計算し、特例贈与財産の割合分の税額を算出 ・・・②

①と②を合計した額が納付すべき贈与税額となります。

≪一般贈与財産が500万円、特例贈与財産が500万円の場合≫

(500万円 - 110万円) × 20% -25万円 = 53万円

53万円 × 50% = 26.5万円 ・・・①

(贈与金額のうち一般贈与財産が占める割合)

(500万円 - 110万円) × 15% -10万円 = 48.5万円

48.5万円 × 50% = 24.25万円 ・・・②

(贈与金額のうち特例贈与財産が占める割合)

26.5万円 + 24.25万円 = 50.75万円

( ① + ② ) (贈与税額)

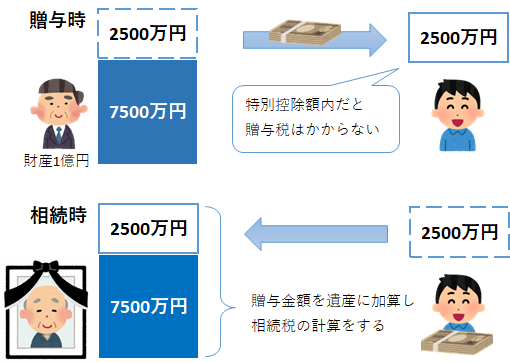

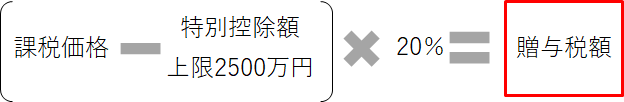

相続時精算課税

相続時精算課税は60歳以上の父母または祖父母から最大2500万円までの贈与について

贈与税がかからない制度です。

贈与者が亡くなったときに制度を適用した贈与金額(贈与時の時価)を遺産に加算して相続税の計算をすることになります。

贈与を受けた場合、贈与金額に関わらず最寄りの税務署へ贈与税の申告が必要となります。

この制度を選択するには以下の条件を満たす必要があります。

・父母や祖父母(贈与者)が贈与をした年の1月1日時点で60歳以上である

・子や孫(受贈者)が贈与をされた年の1月1日時点で20歳以上※である

※令和4年4月1日以後は18歳以上

暦年課税に比べて贈与税を抑えることができ、控除額も大きいのでまとまった金額を一括で贈与できるといったメリットがあります。

また、相続のときには贈与時の時価で遺産に加算することになるので、

不動産や株式など財産の価値が相続時に値上がりしていれば相続税の節税につながります。

一方で相続時精算課税制度を適用すると、暦年課税へ変更できないといったデメリットもあります。

贈与金額が2500万円を超える場合、超えた部分に対して一律で20%が課税されます。

≪年1500万円の贈与を3回受けた場合≫

1年目: (1500万円 - 1500万円)×20% = 0円

2年目: (1500万円 - 1000万円)×20% = 100万円

3年目: (1500万円 - 0円) ×20% = 300万円

この場合、合計で400万円贈与税を納付することになります。

相続時精算課税制度で納めた贈与税は、相続税の計算時に差し引くことができます。

まとめ

本日は贈与税の基礎的な内容についてご説明しました。

贈与税の課税方法には「暦年課税」と「相続時精算課税」の2種類があり、それぞれにメリットとデメリットが存在します。

どちらの課税方法を選択するかについては、個々の事情や財産の状況などを考慮しながら慎重に検討する必要があります。

贈与の中には、住宅の取得時など特定の目的に使用することのできる特例制度もいくつかあります。

次回の記事ではその制度について紹介したいと思います。

関優佳

関 優佳(せき ゆうか)

香川県出身。2018年に新入社員として入社し経理課に配属となりました。

入社後2年間は高松本社にて従事しておりましたがその後異動になり、現在は東京で勤務しています。

東日本をメインに、社員の方々を会計面からサポートしております。

会計や税金等について情報を発信して皆様のお役に立てればと思います。

趣味はYouTube鑑賞

ハマっているYouTuberの動画を見ながら食事を作るのが日課です。

保有資格:管理業務主任者、日商簿記検定2級

最新記事 by 関優佳 (すべて見る)

- マイホームを買ったとき・買ったあとにかかる税金まとめ - 2022年7月16日

- 新築やリフォームで貰える補助金はいくら?『こどもみらい住宅支援事業』について - 2022年6月16日

- 建物や土地はどのように評価する?相続・贈与時における不動産の評価方法について解説 - 2022年5月17日